ETF, nebo podílové fondy? Vyplatí se kombinovat, říká investiční expert

Češi v posledních letech víc a víc spoří a oblibují si i investování. Co je k tomu vede?

Zaprvé je to rostoucí finanční gramotnost. Nedosahuje sice pořád ještě té úrovně jako v zemích na západ od nás, ale přece jenom tu dochází ke značnému vývoji. Zadruhé máme za sebou poměrně výrazný růst na akciových trzích, který se dostal do obecného povědomí. Jednoduše: lidé si všimli, že investováním lze vytvářet nějakou hodnotu. Stále víc si jich také uvědomuje, že investovat s cílem vytvářet nějaké rezervy je potřeba, protože se chtějí méně spoléhat na stát.

Většina Čechů ale přesto zůstává konzervativní a úspory nechává ležet na spořicích účtech, nebo dokonce běžných účtech. Čeho se podle vás bojí?

Jak jsem říkal, finanční gramotnost sice roste, ale dostatečná ještě není. Proto máme stále rekordní zůstatky na bankovních běžných a spořicích účtech nebo termínovaných vkladech. Lidé zkrátka mají pořád strach z investování, strach z toho, čemu pořádně nerozumějí a co úplně dobře neznají. Říkají si, že když nechají peníze ležet v bance, nepřijdou o ně. V tom sice mají pravdu, ale takové peníze se zázračně nerozmnoží a inflace jim rozhodně nepomůže. Čím dál víc lidí si to ale uvědomuje, a díky tomu opravdu došlo k výraznému nárůstu investic prostřednictvím investičních fondů.

Objem majetku v podílových fondech podle průzkumu Asociace pro kapitálový trh skutečně až dramaticky narostl…

Nárůst objemu majetku v podílových fondech má dva důvody. Jedním z nich je zmíněné investování a snaha investorů a lidí chránit svůj majetek před vliv inflací. Ale pak je ten nárůst způsobený i tím, jak se podařilo vložené peníze zhodnocovat. Máme za sebou velmi silné roky, kdy zejména akcie, ale i dluhopisy rostly, a tak se logicky zvýšil i objem peněz, který představují.

Jak zajímavé jsou pro investory ETF, tedy Exchange Traded Funds, česky burzovně obchodované fondy?

ETF jsou fenomén posledních několika let, v Česku zhruba pěti až sedmi let, a opět je to hodně spojené s americkým akciovým trhem, konkrétně vyjádřeným indexem S&P 500, který je v ETF nejčastějším podkladovým aktivem. ETF přitáhla k investování spoustu lidí, kteří do té doby investicím nevěřili nebo nerozuměli, a to i v Česku.

V čem jsou hlavní rozdíly mezi ETF a podílovými fondy?

Základní princip je vlastně stejný: obojí je nástroj umožňující kolektivní investování. To znamená, že já jako investor nekupuju sám o sobě akcii nějaké firmy, dluhopis nebo jiné aktivum, ale dám peníze dohromady se stovkami, tisíci nebo desetitisíci jiných investorů a investiční rozhodnutí a nákupy za nás dělá někdo jiný.

Rozdíly jsou ve struktuře a ve způsobu nákupu a prodeje – ale pro toho, kdo investuje na dlouhé roky, je tohle spíš zanedbatelné. Zásadní rozdíl je v tom, jak správce fondu přistupuje k výběru titulů nebo nástrojů, do kterých investuje. ETF v naprosté většině nejsou spravované aktivně. Není tam žádný profesionál, který sleduje trhy a řekne, že konkrétní akcii prodá nebo koupí v nějakou konkrétní dobu. Tyto fondy jsou zpravidla řízeny čistě algoritmicky, zvolí se nějaký mix nástrojů, do kterého se bude výhradně investovat – nejčastěji to bývá některý burzovní index, třeba zmíněný S&P 500 – a za peníze investorů se jen nakupují akcie zastoupené v tomto indexu.

Podílové fondy proti tomu častěji bývají aktivní, mají tedy jinou strategii. Taky si na začátku volí nějaké zaměření – můžou to být opět americké akcie, ale v tomto případě je zde člověk, který sám volí, do kterých akcií bude investovat, v jakém objemu a kdy je prodá, a snaží se touto přidanou hodnotou ten trh vyjádřený indexem překonávat. S tím je spojená druhá odlišnost těchto fondů – aktivní způsob řízení je nákladnější a tyto náklady jdou v neprospěch investora.

Zmiňujete náklady, jak je to tedy s poplatky u podílových fondů a ETF a jaký je jejich vliv na celkový výnos investora?

Typický náklad ETF je v průměru 0,2 % z peněz, co máte na účtu, ročně a akciový fond má kolem 1,5 %. Pokud by rozhodovaly stejně, tak na konci roku by pochopitelně byla výnosnost toho aktivního fondu o 1,3procentního bodu nižší. Takhle to ale ve skutečnosti není, protože tyto fondy mají různé strategie, a dosahují tedy i rozdílných výnosů. Důležité je tedy pro investora nikoli to, jaký je náklad toho fondu, ale především jeho výnosnost.

Liší se rizikovost podílových fondů a ETF?

Záleží, o jaký typ fondu jde, protože ETF bývají daleko víc diverzifikované. Když vezmeme S&P 500, tak jde o investici do pěti set akciových titulů. Proti tomu aktivně řízený fond může být klidně víc koncentrovaný, může mít v portfoliu třeba jen dvacet titulů. To znamená, že by zde bylo trochu větší riziko koncentrace a menšího rozložení mezi víc nástrojů. Z tohoto pohledu by mohlo být ETF o něco málo bezpečnější, protože nabízí širší diverzifikaci. Nedá se to však tak jednoduše generalizovat.

S ohledem na právě zmíněnou diverzifikaci portfolia, je dobré kombinovat podílové fondy a ETF? Jaká strategie je v tomto případě vhodná?

Ano, osobně to tak dělám. Na některé sektory nebo trhy totiž buď ETF vůbec nejsou, anebo nedávají smysl. Typickým příkladem je region střední Evropy, kde v podstatě žádné smysluplné ETF není možné koupit. Podobně omezené možnosti jsou i v případě, že chcete investovat konzervativně. To znamená, že pokud směřujete své investice do státních dluhopisů nebo nemovitostních fondů, tak v těchto oblastech ETF k dispozici nejsou. Naopak velký akciový trh, jako je ten americký, je pro ETF vhodný. V ten moment se vyplatí kombinovat.

Třeba náš Globální akciový účastnický fond, který nabízíme k investování na penzi, kombinuje aktivní přístup a ETF. Některé akcie a jiná aktiva vybíráme pečlivě sami a v některých oblastech, ve kterých nemáme vlastní expertizu, se pak nezabýváme konkrétním výběrem nástrojů, ale pokryjeme je nákupem vhodného široce zaměřeného ETF.

Obecně svým klientům nabízíme kombinace aktivně spravovaných fondů, našich vlastních nebo od jiných společností, které máme v portfoliu, s takzvanými indexovými fondy, které stejně jako ETF pasivně kopírují vybraný podkladový index. Investor si tedy může nakombinovat aktivní i pasivní fondy podle svých představ.

Jaké tipy byste dal začátečníkům, kteří zvažují investování do jedné z těchto dvou variant?

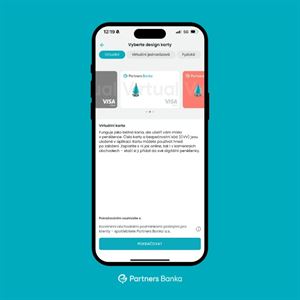

Pokud se jedná o naprostého investičního začátečníka, je dobré začít s málem – ať už se rozhodne pro podílový fond, nebo ETF. Například u nás je možné začít investovat 200 korun do jednoho fondu a na tom si vyzkoušet, jak to funguje a jakým způsobem se jako nováček vyrovnám i s případným nezdarem. Pokud zjistím, že s každým poklesem panikařím, měl bych se vyhnout dynamickým řešením a spíš bych měl zůstat konzervativní. Klientům nabízíme možnost přizpůsobit své portfolio na míru svým potřebám. Mohou vybrat nejen naše fondy, ale také fondy všech velkých globálních správců, kterých je kolem třinácti set.

Sdílejte článek, než ho smažem

Vytisknout

Celý článek zde | Podnikání za 500 Kč ? – ANO